Oran Analizi - Faaliyet Oranları

Oran Analizi - Faaliyet Oranları

Oran Analizi - Faaliyet Oranları

Oran Analizi - Faaliyet Oranları

Faaliyet oranı (Etkinlik Oranları Ya da Verimlilik Oranları), şirketlerin temel faaliyetlerini sürdürmek için varlıklarını ve kaynaklarını ne kadar etkili ve verimli kullandıklarını gösteren bir orandır. Başka bir deyişle, şirketlerin ekonomik varlıklarını ne kadar çabuk para birimine dönüştürebileceğini göstermesi açısından önemlidir. Faaliyet oranı kapsamında, şirketin tedarikçilere olan borçlarını ödediği gün sayısı, müşterilerden alacakların tahsil edilmesi için geçen süre ve mevcut envanterin eritilmesi için geçen gün sayısı analiz edilmektedir. Bu dönüşüm süreleri ne kadar hızlı olursa, varlık kullanıldıkça o kadar etkili olarak yorumlanır.

Faaliyet oranlarının yüksek olması arzu edilen bir durumdur. Ancak faaliyet oranlarının yüksek olması yanında kârlılık oranları da yüksekse anlamlı olur. Yani faaliyet oranlarını karlılık oranlarıyla beraber analiz etmeniz gerekiyor.

Faaliyet oranları olarak şu oranları inceleyeceğiz:

• Alacakların ortalama tahsil süresi.

• Alacakların devir hızı.

• Stok devir hızı.

• Sabit varlıkların devir hızı.

• Toplam varlıkların devir hızı.

Alacakların Ortalama Tahsil Süresi: Alacakların likiditesini ölçmekte kullanılan iki orandan birincisi ortalama tahsil süresidir.

Yıllık kredili satışların saptanması güç olduğunda, bunun yerine toplam satışlar da kullanılabilir.

Bir önceki konuda verdiğimiz bilançoyla devam ediyoruz.

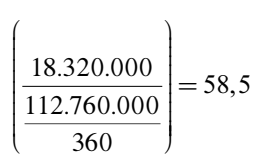

A işletmesinde 2010 yılı itibariyle ortalama tahsil süresi:

| Sektör Ortalamaları | A İşletmesi |

Alacakların Ortalama Tahsil Süresi | 47 gün | 58,5 gün |

Stok Devir Hızı | 3,9 | 3,16 |

Sabit Varlık Devir Hızı | 4,82 | 3,56 |

Toplam Varlık Devir Hızı | 1,75 | 1,41 |

Sektörün ortalaması 47 gündür, A şirketinin ortalama tahsil süresinin sektörün ortalamasından daha uzun olduğu görülebilir. 2009 yılı gelir tablosu olmadığından, A İşletmesinin bir önceki yıldaki ortalama tahsil süresini hesaplamak imkansızdır. A işletmesinin ortalama tahsil süresinin sektör ortalamasından daha uzun olması, bu işletmenin alacaklara daha fazla fon bağladığını gösterir, bu nedenle daha rahat bir kredi politikası benimsediği söylenebilir. Eğer şirket bu politika ile satışlarını tam olarak artırabilir ve gerekli karlılığı sağlayabilirse politikanın doğru olduğu söylenebilir.

Ortalama tahsil süresinin çok kısa olması, uygulanan kredi politikasının çok sınırlı olduğunu göstermektedir. Bu tür politikalar satışların düşmesine neden olabilir; kârlar beklenenden daha düşük olabilir. Bu durumda, kredi standartları esnek hale gelebilir. Öte yandan, ortalama tahsil süresinin çok uzun olduğu ve serbest kredi politikasının uygulandığını, bu durumda da bazı alacakların ödenmeyebileceği göz önünde bulundurulmalıdır. Bu nedenle, şüpheli alacak zararları nedeniyle kârın düşebileceği unutulmamalıdır. Satışlar mevsimselse veya yıl içinde önemli ölçüde artarsa yıl sonu alacak bakiyesini kullanmak uygun olmayabilir.

Mevsimselliğe uymak için aylık kapanış bakiyelerinin ortalamasını kullanmak uygun olacaktır. Büyüme durumunda ise yıl sonundaki alacak bakiyesi, satışlara göre yanıltıcı biçimde yüksek olacaktır. Eğer yıl boyunca satışlardaki büyüme devamlı ise yılın başındaki ve sonundaki alacakların ortalamasının kullanılması uygun olabilecektir.

Alacakların Devir Hızı: Alacak devir hızı, ticari alacakların nakde dönüşüm hızını ve sıklığını gösteren, firmanın alacaklarını tahsil kabiliyetini ortaya koyan bir göstergedir.

Buna ek olarak aşağıdaki formüller de kullanılabilir.

Alacak devir hızı bir oran iken 360’in bu orana bölünmesi ile alacak tahsil süresi elde edilir. Alacak devir hızının yüksekliği, alacak tahsil süresinin düşük olması ile doğru orantılıdır.

Alacak tahsil süresi, gün olarak bulunur. Firmanın alacaklarını ne kadar günde nakde çevirdiğini belirten bir ölçüdür. Aynı zamanda firmanın satışlarında müşterilerine tanıdığı ortalama vadeyi ifade eder.

Alacak devir hızının yüksek veya alacak tahsil süresinin düşük oluşu, firmanın daha az borçlanmaya gerek duyduğunu, ticari alacaklarını kısa sürede tahsil ederek alacak yönetimini etkin olarak gerçekleştirdiğini ve daha az sermayeyi alacaklara bağladığını gösterir. Örneğin, alacak devir hızı 10 ise; ticari alacaklar yılda 10 kere bir diğer ifadeyle her 36 günde bir tahsil edilebilir demektir.

Alacak devir hızının düşük veya alacak tahsil süresinin yüksek oluşu, firmanın alacaklarını tahsil ederken zorlandığını, ticari alacakların şüpheli hale gelme yani tahsil edilemeyip zarar yazılma ihtimalinin yüksek olduğunu, etkili bir alacak tahsil politikasının bulunmadığını, rekabetin yoğun olduğu bir sektörde rekabet gücünün zayıf olduğunu ortaya koyar.

Alacak tahsil süresi için genel olarak kabul gören eşik değerler aşağıdaki gibidir:

0 – 60 : Alacak Tahsil Süresi iyi seviyede

60 – 120 : Alacak Tahsil Süresi kabul edilebilir seviyede

120 ve üzeri : Alacak Tahsil Süresi olumsuz seviyede

Bu eşik değerler arasında, alacak tahsil süresi ne kadar küçük ise o kadar olumludur. Alacak tahsil süresinin düşük veya eşik değerler arasında gerçekleşmesi olumlu olmakla beraber önceki dönemlere göre trendi de tahsilat açısından önem taşımaktadır. Alacak tahsil süresi uzayan firmaların borç ödemede ekstra kaynak bulma zorunluluğu ortaya çıkabilmektedir. Örneğin; alacak tahsil süresi bir önceki dönem 70, son dönemde 90 olan bir firmanın son dönemdeki alacak tahsil süresi kabul edilebilir seviyelerde olmakla birlikte 70’ten 90’a çıkan bir tahsil süresi, ilgili dönemde firmaya ek bir kaynak bulma yükümlülüğü getirmektedir. Bu sebeple alacak tahsil süresinin uzaması olumlu karşılanmamaktadır.

Alacak tahsil süresi, genel eşik değerler açısından değerlendirilirken aynı sektördeki diğer firmaların alacak tahsil sürelerine ve sektör ortalamasına göre de karşılaştırmak en sağlıklı analiz yaklaşımı olacaktır.

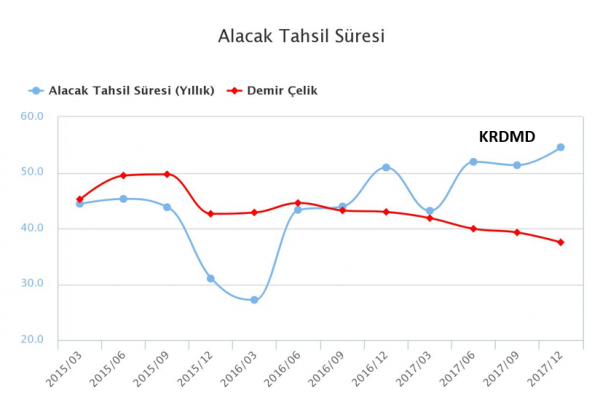

Örnek olarak; dönemler itibariyle Kardemir’e ait alacak tahsil süresinin trendi aşağıdaki grafikte sektör karşılaştırmalı olarak gösterilmektedir.

2015 yılı ve 2016 yılı başlarında Ereğli Demir Çelik, İzmir Demir Çelik gibi firmaların bulunduğu demir çelik sektörünün ortalamasına göre daha iyi bir görünüm sergileyen alacak tahsil süresi, 2017 yılı ile beraber artışa geçmiştir. Oran, halen sektör ortalamasının üzerinde seyretmektedir.

İncelenen 3 yıllık dönem içinde alacak tahsil süresinin 0 – 60 aralığında bulunması, alacak tahsilinin iyi yönetildiğini, alacaklarda yüklü miktarda atıl sermaye bırakılmadığını gösteren olumlu bir durumdur. Son dönemde oranın sektör ortalamasının üzerinde olmasına hangi koşulların sebep olduğunun, bu koşulların geçici olup olmadığının araştırılması faydalı olacaktır.

Stok devir hızı, stokların likiditesini gösteren bir ölçü olup, stoklarla satışlar arasındaki ilişkiyi verir. Bir diğer ifadeyle firmanın üretip stokta tuttuğu mallarını 1 yıl içerisinde kaç kez satışa dönüştürdüğünü, ne kadar sürede elden çıkarıp değerlendirdiğini gösterir.

Ortalama stok düzeyi değişik şekillerde hesaplanabilir. Eğer işletmenin satışları düzenli bir büyüme gösteriyorsa, dönem başı ve dönem sonu stokların ortalaması alınarak, ortalama stok düzeyi saptanır. Eğer satışlar mevsimsel ya da büyük dalgalanmalar gösteriyorsa, tüm yıl için stok düzeyi, her ay sonundaki stok miktarının toplamının ay sayısına bölünmesiyle bulunur.

Bazen stok devir hızı, yıllık satışların yıl sonundaki stoklara bölünmesiyle de hesaplamaktadır. Satışların stoklara oranı daha az hassas bir ölçü olmasına rağmen, endüstri ve işletme arasında bir karşılaştırma yapılacaksa kullanılmasında bir sakınca bulunmamaktadır.

Not: Stok devir hızının hesaplanmasında satılan malın maliyeti belli değilse bunun yerine net satışlar kalemi de kullanılabilir. Ancak bu verinin elde edilememesi durumunda analizin kalitesi düşmektedir.

Stok devir hızının yüksek veya stok elde kalma süresinin düşük oluşu, stok maliyetlerini azaltırken işletme sermayesi ihtiyacının da azalmasını, firmanın daha az nakde ihtiyaç duymasını sağlar. Düşük stok devir süresi, stokların etkin bir biçimde yönetildiği, genellikle firma karlılığının arttığı, malların stokta beklemeden hızlıca satıldığı anlamına gelmektedir.

A işletmesinin ortalama stok düzeyi, dönem başı ve dönem sonu stokların ortalaması alınarak hesaplanırsa sonuç şu şeklide çıkar:

Stok devir hızını hesaplamak için satışların maliyetini bulduğumuz bu değere bölelim:

Sektörün ortalama stok devir hızı 3,9 olduğuna göre, A işletmesinin stok devir hızı sektöre göre

daha düşüktür. Dolayısıyla A işletmesinin, sektöre göre, stoklara biraz daha fazla yatırım yaptığı söylenebilir.

Stok devir hızının düşük veya stok elde kalma süresinin yüksek olması, malların stokta uzun süre beklemesine, bu sürede yıpranma, bozulma, eskime gibi nedenlerle satış kabiliyetinin azalmasına ve maliyetin artmasına sebep olabilmektedir. Modası geçmiş olan stokların ise zarar kaydedilmesi zorunlu olabilir. Bu durumda stokların likit bir varlık olarak görülmesi olanaksızdır.

Örneğin, stok elde kalma süresi 75 ise, malların satılmadan önce ortalama 75 gün stokta beklediği yorumu yapılır. Stok devir hızı 5 ise, firmanın stoklarını yılda 5 defa satıp tükettiği anlamına gelir. Stok elde kalma süresi ne kadar düşük veya stok devir hızı ne kadar yüksek ise o kadar olumludur.

Stok elde kalma süresi için genel olarak kabul gören eşik değerler aşağıdaki gibidir:

0 – 60 : Stok Elde Kalma Süresi iyi seviyede

60 – 120 : Stok Elde Kalma Süresi kabul edilebilir seviyede

120 ve üzeri : Stok Elde Kalma Süresi olumsuz seviyede

Alacak tahsil süresinde olduğu gibi stok elde kalma süresinin, eşik değerlere göre yorumlanırken firmanın önceki dönemlerinde gerçekleşen stok elde kalma süreleri ile kıyaslanması ve sektöre göre karşılaştırılması da analiz açısından gerekli olmaktadır. Örneğin; stok elde kalma süresi bir önceki yıla göre 65’ten 105’e çıkan bir firmanın son yılda satışlarında beklenen artışı sağlayamadığı, stoklarında birikme olduğu, nakdin bir kısmının stoklara bağlandığı sonucu yapılabilir. Bu durum; firmanın nakit ihtiyacının artmasına, sanayi şirketi ise gerekli görülen durumlarda stokları eritmek için üretime ara verilmesine sebep olabilmektedir.

Stok elde kalma süresi bir önceki yıla göre 110’dan 75’e düşüyorsa, bunun nedenleri ilgili dönemde firmanın satış gelirlerinde artış görülmesi, üretimi veya yeni mal alışını biraz azaltıp elindeki stokları eritme politikası izlemesi olabilmektedir.

Fastweb Mali Analiz programından alınmıştır.

KRDMD için stok devir süresi, 2015 -2016 yıllarında sektör ortalamasına paralel ve 120 eşik değerinin üzerinde olumsuz seviyede seyretmiştir. 2017 yılında ise etkin bir stok politikası ile stok devir süresi hızla düşüşe geçmiş, dönemler itibariyle kabul edilebilir eşik değerlere gelmiştir.

Stok elde kalma süresi, sektör ortalamasına göre de olumludur. Alacak tahsil süresindeki bir miktar uzamanın etkisi, stok devir süresindeki olumlu trend ile giderilmiştir.

Sabit Aktiflerin Devir Hızı: Sabit aktiflerin devir hızı aşağıdaki eşitlikle elde edilir:

Bu devir hızı, işletmenin sabit varlıklarından ne oranda faydalandığını gösterir. Diğer bir ifade ile bir birim sabit varlığa karşılık kaç birimlik satışların gerçekleştirildiği hesaplanmaktadır.

Bir işletmenin bilançosundaki sabit varlıklar, o işletmenin makine, araç, gereç ve binalar gibi varlıklara ne kadar yatırım yaptığını gösterir. Sabit varlıklar belirlenirken aşağıda belirtilen faktörlere dikkat edilmelidir:

- Sabit varlıkların satın alma maliyeti,

- Sabit varlıkların alınmalarından bugüne kadar geçen süresi,

- İşletmece uygulanan amortisman politikası,

- Satın alınana göre kiralanan sabit varlıkların miktarı.

Sabit aktişerin devir hızı yorumlanırken işletmede yeniden değerlendirme yapılıp yapılmadığına, sabit varlıklar arasında yapılmakta olan yatırımların yer alıp almadığına da dikkat edilmelidir

Yukarıda sayılan faktörlerin etkisiyle işletmelerin sabit varlıklarının devir hızları farklı hesaplanabilir. Bu nedenle bu oran, işletmeler arası karşılaştırmalar yerine,

aynı işletmenin farklı yıllardaki değişimlerini görmek için kullanılmalıdır.

A işletmesinin sabit varlık devir hızı:

Sektör ortalamasının 4,82 olduğu göz önüne alınırsa, A işletmesinin sabit varlık devir hızının sektör ortalamasının altında olduğu görülür. A işletmesinin hatırlanacağı üzere diğer devir hızları da sektör ortalamasının altındadır. Buna göre sektördeki diğer firmalara göre A işletmesi sabit varlıklarını göreceli olarak daha az etkin kullanmıştır.

Toplam Varlıkların Devir Hızı: İşletmenin varlıkların ne kadar verimli kullandığını gösterir. Oran, her bir liralık varlığın yarattığı satışı ölçer. Varlık devir hızı şu şekilde hesaplanır:

Sektördeki diğer işletmelere göre yüksek bir değer, işletmenin tam kapasiteye yakın çalıştığını ifade eder. Varlıklar yıl içinde değiştiği için dönem başı ve dönem sonu toplam varlıkların ortalamasını almak daha doğru bir yaklaşım olacaktır. Bu amaçla A işletmesinin ortalama toplam varlıkları, 2009 ve 2010 yılı toplam varlıkları ikiye bölünerek bulunmuştur. Sektöre göre A İşletmesinde sabit varlık devir hızı da düşük çıkmıştır.