ABCD Formasyonları

ABCD Formasyonları

ABCD Formasyonları

ABCD Formasyonları

Bu derse en basit harmonik desenle başlayalım.

Sonunda başka bir mektup yazacağız (çünkü böyle hoşumuza gidiyoruz) ve ABCD grafik modelini aldık! Kolaydı!

Bu grafik desenini belirlemek için, tek ihtiyacınız olan şey, ultra keskin şahin gözleri ve kullanışlı Fibonacci grafik çizim aracıdır.

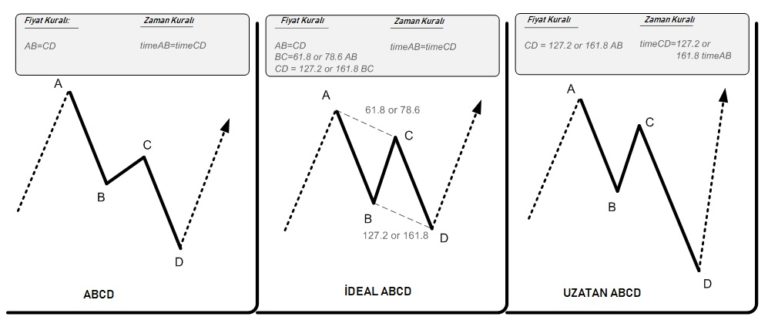

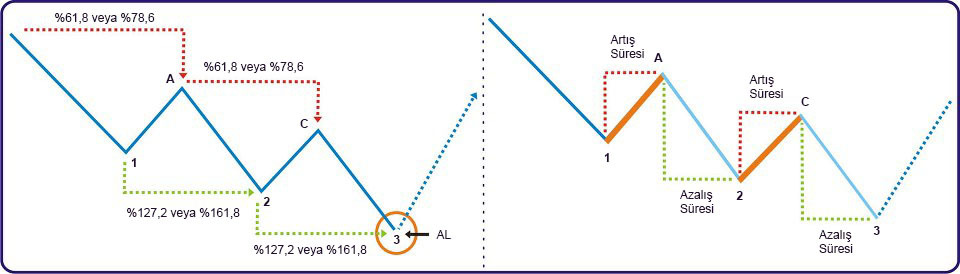

AB=CD grafik paterninin hem boğa hem de ayı yönlü versiyonları için, AB ve CD dalgaları bacak olarak bilinirken, BC ise düzeltme veya geri çekilme olarak adlandırılır .

Aslında Elliot dalgalarına ne kadar benzediğini ilerledikçe göreceksiniz. Harmonik fiyat desenleri Elliott dalgalarının mikro düzeyde incelenmesidir. AB=CD harmonik fiyat formasyonu aslında Elliott’un ABC düzeltme dalgalarıyla hemen hemen aynıdır.

Şu andan itibaren ciddiyete geçiyoruz ve fazla uzatmadan hap bilgileri almaya başlıyorsunuz.

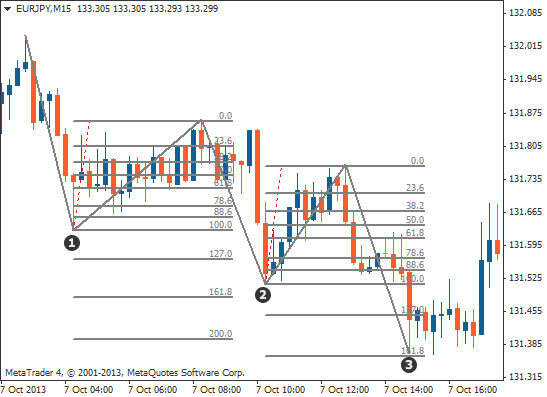

ABCD Ayı Formasyonu

Formasyon Kuralları

- AB bacağında, A noktası en dip, B noktası ise en yüksek seviyeyi gösterir. AB bacağı içerisinde A’dan düşük dip, B den yüksek zirve olmamalıdır.

- C noktası A noktasından daha yüksek seviyede olmalıdır. B’den C seviyesine harekette, B’den yüksek, C’den düşük seviye bulunmamalıdır.

- İdeal olarak, B’den C’ye düşüş, AB bacağının % 61,8′i veya % 78,6′ı oranında olmalıdır. ( Klasik AB=CD formasyonu )

- Güçlü bir trendin hakim olduğu piyasada BC bacağı, AB yükselişinin sadece % 38,2′sini veya % 50′ini geri alabilir.

- D noktası B noktasından yüksek olmalıdır. ( Piyasada yeni bir zirve gerçekleşir ). C’den D’ye harekette, C noktasından düşük, D noktasından yüksek seviye olamamalıdır.

- CD bacağı AB bacağına eşit olabilir. ( AB = CD )

- CD bacağı BC bacağının %127,2 si veya %161,8′i kadar olabilir. ( Klasik ABCD Formasyonu )

- CD bacağı AB bacağının %127,2 si veya %161,8′i kadar olabilir. ( Uzayan ABCD Formasyonu )

Ek olarak formasyonun onayı için CD ile AB arasındaki zaman oranına bakılabilir.

- CD zaman bakımından AB’ye eşit olabilir veya CD zamanı AB zamanının % 61.8 ile % 161.8′i arasında olabilir.

CD bacağında özellikle D noktasına yaklaşırken fiyat boşlukları ( GAP ) ve/veya uzun çubuklar oluşuyorsa, bu durum güçlü bir trendin işareti olabilir ve uzayan AB=CD formasyonunun oluşması muhtemeldir.

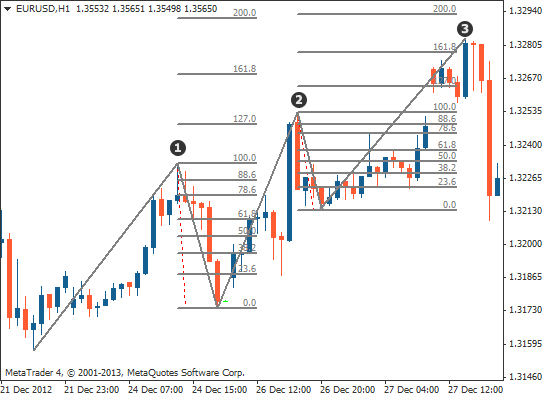

ABCD Boğa Formasyonu

Formasyon Kuralları

- AB bacağında A noktası en tepeyi, B noktası ise en dip seviyeyi gösterir. AB bacağı içerisinde A dan yüksek zirve B den düşük dip olmamalıdır.

- C noktası A noktasından daha alçak seviyede olmalıdır. B’den C seviyesine harekette, B’den düşük C’den yüksek seviye bulunmamalıdır.

- İdeal olarak, B’den C’ye yükseliş, AB bacağının % 61,8′ini veya % 78,6′sını geri almalıdır. ( Klasik ABCD formasyonu )

- Güçlü bir eğilimin hakim olduğu piyasada BC bacağı, AB bacağının sadece % 38,2′sini veya % 50′ini geri alabilir.

- D noktası B noktasından aşağıda olmalıdır. ( Piyasada yeni bir dip gerçekleşir ). C’den D’ye harekette, C noktasından yüksek, D noktasından düşük seviye olamaz.

- CD bacağı AB bacağına eşit olabilir. ( AB = CD )

- CD bacağı BC bacağının %127,2 si veya %161,8′i kadar olabilir. ( Klasik AB=CD Formasyonu )

- CD bacağı AB bacağının %127,2 si veya %161,8′i kadar olabilir. ( Uzayan AB=CD Formasyonu

Ek olarak formasyonun onayı için CD ile AB arasındaki zaman oranına bakılabilir.

- CD zaman bakımından AB’ye eşit olabilir.

- CD zamanı AB zamanının % 61.8 ile % 161.8′i arasında olabilir.

- CD bacağında özellikle D noktasına yaklaşırken fiyat boşlukları ( GAP ) ve/veya uzun çubuklar oluşuyorsa, bu durum güçlü bir trendin işareti olabilir ve uzatan ABCD formasyonunun oluşması muhtemeldir.

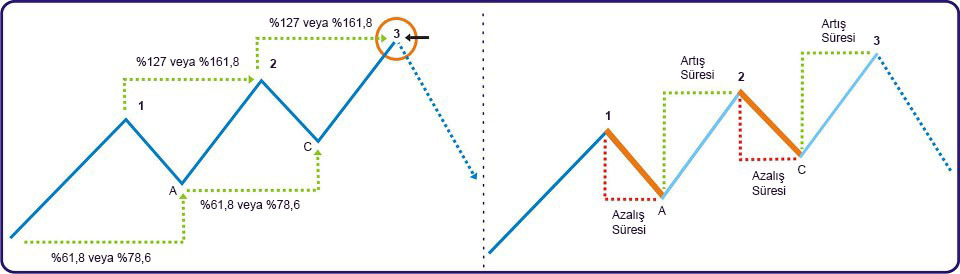

Üç Basamak Ayı Formasyonu

Formasyon Kuralları

- Simetri bu formasyon için anahtardır.

- 2. ve 3. kademelere yükselişler, A ve C geri dönüşlerinin %127,2′si veya %161,8′i oranında olmalıdır.

- A ve C seviyelerindeki geri dönüşler tipik olarak önceki dönüş seviyelerinin % 61,8′i veya 78,6′sı oranında olmalıdır.

- Güçlü eğilimlerin olduğu piyasada bu geri çekilmeler %38,2 veya %50 oranında olabilir.

- A ve C geri dönüşleri zaman açısından simetrik olmalıdır. Aynı durum 2. ve 3. kademedeki yükselişler içinde geçerlidir.

- Her hangi bir zamandaki büyük fiyat boşlukları, formasyonun geçerliliğini yitirmesine neden olabilir. Yatırımcılar yeni zirve seviyelerinin onayı için beklemelidirler.

Üç Basamak Boğa Formasyonu

- Simetri bu formasyon için anahtardır.

- 2. ve 3. kademedeki geri çekilmeler, A ve C yükselişlerinin %127,2′si veya %161,8′i oranında olmalıdır. A ve C seviyelerindeki geri dönüşler tipik olarak önceki dönüş seviyelerinin % 61,8′i veya 78,6′sı oranında olmalıdır.

- Güçlü eğilimlerin olduğu piyasada bu geri çekilmeler %38,2 veya %50 oranında olabilir.A ve C geri çekilmeleri

- zaman açısından simetrik olmalıdır. Aynı durum 2. ve 3. kademediki geri çekilmeler içinde geçerlidir.

- Her hangi bir zamandaki büyük fiyat boşlukları, formasyonun geçerliliğini yitirmesine neden olabilir.

- Yatırımcılar dip seviyesinin oluşumu için beklemelidirler.